您的位置:主页 > 公告动态 > 远大动态 > 远大动态

VC大变局:向钱看,向前走

美股的颓势仍在继续。

住手北京时间6月15日,美股连续下跌,创近一年来收盘新低。今年以来,美股三大指数——纳斯达克指数、标普500指数和道琼斯指数延续下跌。

纳斯达克指数今年累计下跌30.8%,创年内新低,靠近两年前的水平;标普500指数和道琼斯指数划分下跌21.6%和16.4%,同样创年内新低,跌至一年前的水平。

二级市场的萎靡,也最先影响到一级市场。不少美国VC忧郁中后期项目登上二级市场后,股价显示不佳,纷纷往早期项目走,而且抓紧募资以及郑重投资。

向钱看,向前走,已经成为今年美国VC的生计规则。

01、VC向钱看

现在美国经济到了低迷的时刻吗?

谜底是一定的。

今年4月尾,美国官方宣布第一季度GDP下降1.4%,是2020年第二季度以来经济的首次萎缩。亚特兰大联邦贮备银行还预计,美国第二季度GDP增进为0。

高盛在近期宣布的Global Investment Research讲述中指出,美国经济可能将在未来两年内进入衰退期。

经济的连续萎靡,让拿着钱找项目的VC,也面临着较大的难题。

由于面临未来的不确定性,市场情绪偏向审慎,流动性在收紧,往后募资的难度会不停加大。

历史数据已经说明晰一切。

2000年互联网泡沫前后,风险投资机构数目从585家下降至396家,削减约32%。风险投资机构的资金召募规模也从884亿美金萎缩至499亿美金,缩水幅度达44%。

2008年金融危急前后,风险投资机构数目从443家下降至388家,削减约12%。风险投资机构的资金召募规模也从532亿美金萎缩至227亿美金,缩水幅度达57%。

履历过两次危急后,“在牛市时募资,在熊市时结构”成了投资机构的共识。

眼下的经济形势,相比往后的继续衰退,无疑是最好的时刻。大多数VC的动作就是尽可能多地募资。

高筑墙,广积粮。

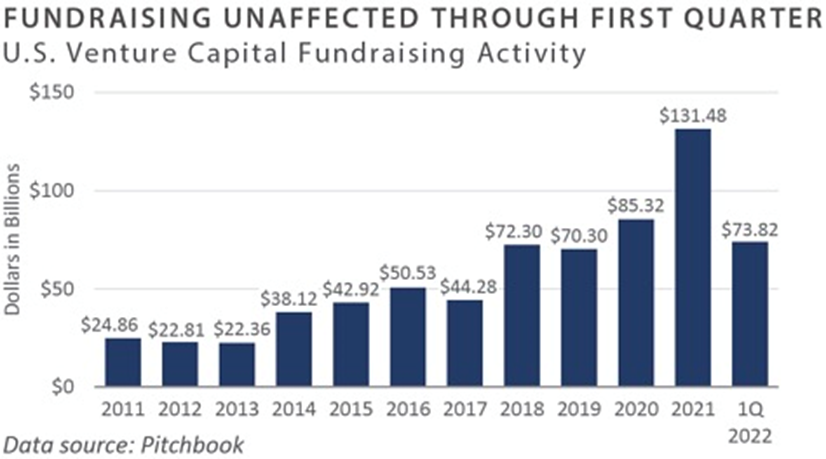

行动已经最先了。凭证美国风险投资机构募资情形显示,2022Q1单季度募资额到达738.2亿美元,创下历史纪录,而且已经跨越2021年募资总额的一半。

数据泉源:Pitchbook

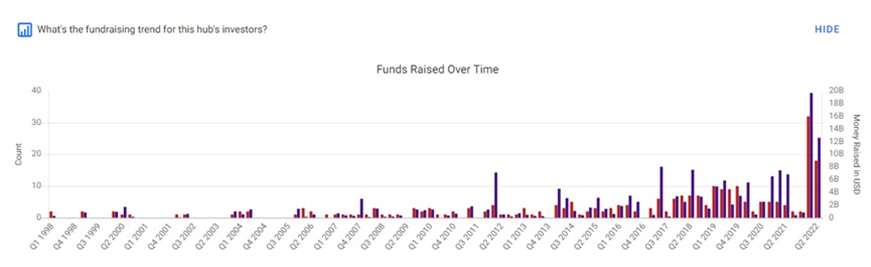

另外,2022Q1位于硅谷的投资机构融资也异常起劲,跨越2021年的总和。

数据泉源:Crunchabse (红色左轴:融资基金数,紫色右轴:融资总额)

详细来看,a16z今年1月刚官宣三支基金共完成90亿美元融资又在5月宣布a16z crypto完成45亿美元募资、New Enterprise Associates多支基金完成51亿美元融资(其中早期基金召募规模近29亿美元)、Ribbit Capital新基金召募11.5亿美元、Kleiner Perkins两支基金18亿美元、Electric Capital两支基金完成10亿美元融资........

起劲准备资金贮备,是为了更平安地过冬。与此同时,他们会削减脱手频率。

凭证私人资源市场数据提供商PitchBook的数据,今年第一季度,美国风险投资缩短到700 亿美元左右,同比下降10%,低于上一季度的 950 亿美元。

美国风险投资机构First Mark的董事总司理马特•图尔克称,在与VC的许多次谈话中被见告,2022年人人险些都没有举行任何新的净投资。

即即是脱手,首先是选择那些稳妥的行业。

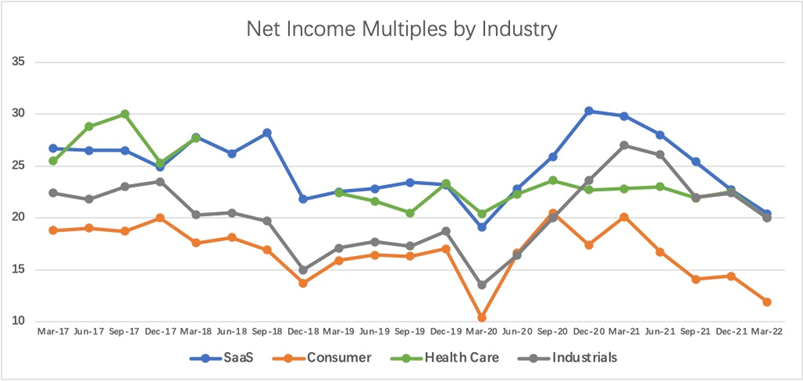

面临经济衰退,差异行业的企业估值倍数,已经泛起差异水平的下降。

其中,SaaS公司估值下降最为严重,已经不足最高点的50%。这或许在于SaaS公司的投入大,商业化周期长,因此面临经济衰退时的抗风险能力差。

另外,消费行业估值也受到较大影响。事实,经济衰退时人们的收入会受到影响,都市只管捂紧裤腰带削减消费。

相对来看,医疗服务行业估值受影响较小。这或许在于其毛利率高,吸金能力强,同时全球疫情也让该行业拓展更多增进空间。

数据泉源:Kroll Valuation Insights

02、早期融资受影响较小

除了选择那些吸金能力强、受外部环境影响小的行业外,VC也在选择相对早期的项目。

以史为镜,可以知兴替。

从已往多次履历可以发现,每到经济低迷周期时,早期项目相比中后期项目更受风投青睐。

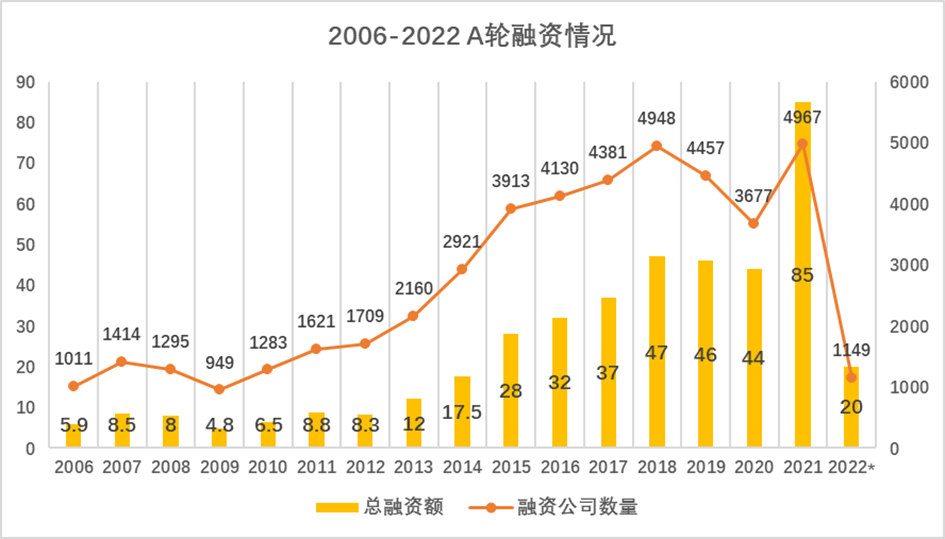

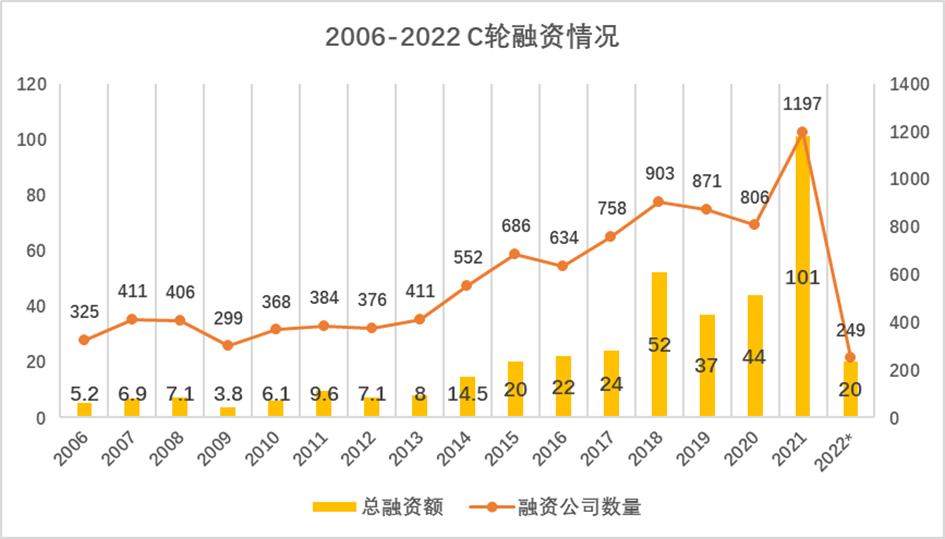

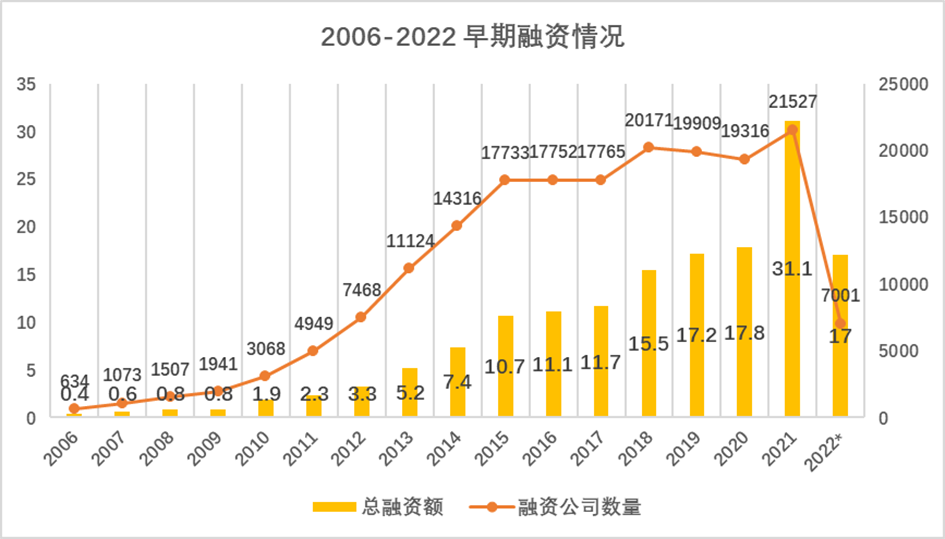

通过2006~2022风险投资机构的投资情形(数据停止2022/3/25)能看到,2009年A轮总融资额同比下降40%,B轮总融资额同比下降42%,C轮总融资额同比下降47%。然则,早期(包罗天使轮、种子轮、Pre-Seed)总融资额却险些没有同比下降。

数据泉源:Crunchbase

数据泉源:Crunchbase

数据泉源:Crunchbase

数据泉源:Crunchbase

由此可见,2008的金融危急对早期投融资的影响微乎其微,而中后期项目的投资在数目和金额上,发生了严重的衰退。

在今年的经济低迷时刻,差异阶段的融资也发生了转变。用今年一季度和去年同期的数据做对照,可以发现种子和天使、早期轮次投资金额均有所上升(种子和天使期投资金额较去年同期上升45%、早期投资金额较去年同期上升21%),中后期投资金额相较去年同期下跌了1.2%。此外,种子和天使期是唯一相较去年Q4投资金额上升的融资阶段。

早期项目融资依然是受影响最小的,中后期受影响最大。

跟以往的经济低迷时期相比,今年中晚期项目融资下降,还跟二级市场的泡沫有关。

整个2021年,道琼斯指数累涨18.92%,标普500指数累涨27.23%创下70次新高,纳斯达克综合指数累涨22.14%。

美股市场,泛起了非理性繁荣。三大指数的暴涨形成了伟大的泡沫,泡沫传导至一级市场,导致中后期的项目估值过高,再次形成了估值泡沫,变得与现实脱节。

这也让不少中后期项目的估值偏高,融资受阻。不少项目甚至为了后续融资的顺畅,自降估值。

今年3月,仅次于SpaceX的美国第二大“独角兽”、生鲜杂货配送服务商Instacart,原本是设计IPO的。效果突然将设计中止,并将自己的估值从390亿美金降到240亿美金,砍了近40%。

这在外界看来不能思议,而其官方对外示意是由于“市场存在颠簸”。

总之,在经济进入衰退时,二级市场的低迷会传导一级市场,项目融资和估值都市受影响。

相对来说,早期项目相比中后期项目受到的影响更小。在这种形势下,VC们纷纷往前走,锚定那些早期项目。

03、VC往前走

众多风投契构,已经在向早期项目投资,最典型的当属Tiger Global、a16z以及红杉资源。

Pitchbook的数据显示,在已往的两年里,Tiger Global介入的种子轮投资逐步增多。尤其从2021年底最先,Tiger Global在加速向早期项目投资。

今年3月,Tiger Global宣布将投资十亿美元,支持专注种子阶段的投资基金。今年仅头三个月,Tiger Global就已经介入了10家创业公司的种子轮投资,而2021年整年为4家,是去年的两倍多。

今年5月初,Tiger Global完成了对印度电商SaaS公司Shopflo 260万美元的种子轮投资。这也是它自2019年以来,在印度的首个种子轮投资。

频仍地在早期项目脱手,生怕也是源于对经济大环境担忧,因此往早期项目投资削减风险。Tiger Global在一封投资者信中写道,“2022年的开局异常令人失望,宏观经济情形,市场显示不佳”。

在Tiger Global之前,a16z也在种子投资上大手笔落子。

2021年8月,a16z宣布确立总额为4亿美元的新种子基金,投向所有的手艺领域。

a16z官方示意,种子基金是风投的焦点,是对一个团队、一个创意的真正的财政投资。确立种子基金,并不是战略上的转变,而是强调了将种子投资作为公司主要行动的答应。

跟a16z一样,红杉资源也在早期项目上加大了投入。

2021年,红杉将早期投资的比例上升到了80%,尤其是在天使和种子端增添了投入比例。前不久,红杉在印度上线了总额20亿美元的早期风险与增进基金,并在欧洲开办支持种子创业公司的加速器。

在中国,红杉早在2018年就确立了一亿元的种子基金,到现在已经投资了170多家早期企业。

去年,红衫推出了一项针对早期企业的新行动:只要红杉中国投资的种子期、天使轮企业,在公司获得第二轮融资的时刻,都市自动获得红杉中国最少100万元人民币的支持。

说到中国,今年以来整个市场的早期项目,也在受到资源青睐。

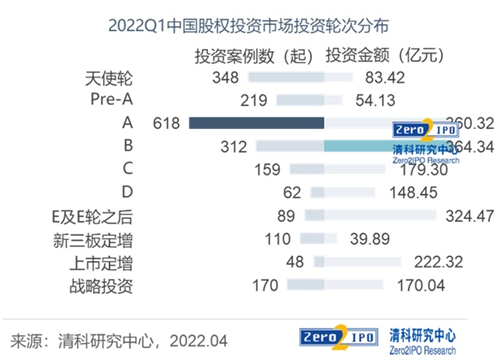

清科研究中央数据显示,从轮次漫衍来看,2022年Q1中国VC/PE投向A轮的案例数最多,位居天下第一;天使轮投资案例数跨越B轮,位居天下第二,且天使轮平均投资金额自2020年以来连续上升。

中 美在风险投资上,某些方面所面临的情形类似。二级市场的低迷,让一级市场的融资偏向早期项目而不是中后期项目。

从另一个角度看,这也在孕育着新的时机。由于估值的整体下降,风投能够用更低的价钱投到项目。尤其是以较低价钱入手早期项目,后续守候市场回暖时,可能会获得更大回报。

固然,这就得磨练风投的内功了。在经济低迷时,许多优质项目会被蒙上外界环境带来的阴影。

能不能透过阴影分辨金子照样鸡肋,就得看VC们的眼光了。

上一篇:爱接纳:二手经济的喜与忧

下一篇:黄章当学罗永浩