您的位置:主页 > 公告动态 > 远大动态 > 远大动态

2022上半年VC/PE机构IPO成就单宣布|清科季报

2022年上半年,宏观环境庞大多变,中企境内外上市节奏有所放缓,VC/PE支持的IPO数目和融资额响应回落,但VC/PE渗透率仍处高位。回报方面,境内市场的平均账面回报倍数反超境外市场,并处于2015年以来的最高水平。机构层面,专注科创领域、坚持“投早投小”和深耕垂直细分行业的VC/PE机构取得较好成就,如深创投、毅达资源和中芯聚源等。

01

VC/PE机构IPO成就单

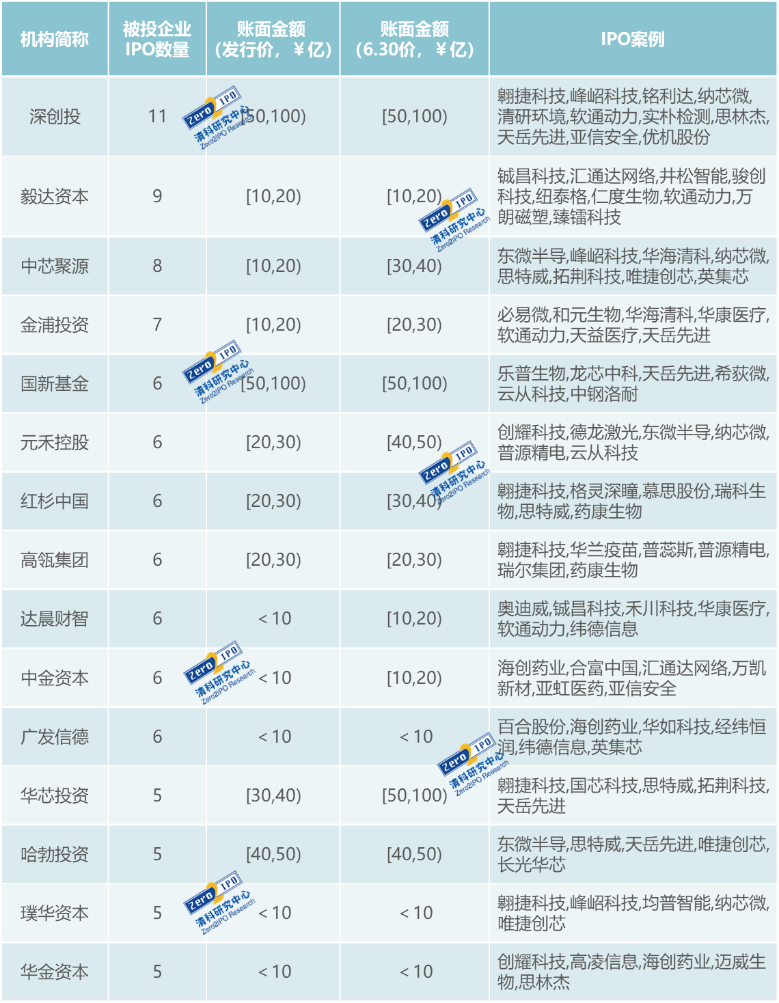

15家机构上市数目超5家,耐久以“硬科技”为投资主线的机构显示优异

注:

1、上表统计的IPO为2022年上半年在境内外证券生意所首次上市刊行且总部位于中国境内(不含港澳台)的企业,不包罗第二上市及多地上市的企业;

2、投资机构仅列示在招股说明书中泛起的显名股东;

3、账面金额为机构于所投项目首次刊行前的持股数(不含基石轮/战略配售)*2022年6月30日或刊行日收盘价钱盘算得出,部门账面金额可能因首发前持股数未在招股书中披露而存在误差。

02

IPO渗透率

VC/PE支持的IPO数目及融资额有所下降,境内退出渠道相对流通

凭证清科创业(01945.HK)旗下清科研究中央统计,2022年上半年,共133家上市中企获得VC/PE支持,同比下降40.1%,其中,第一季度和第二季度划分有68家、65家;VC/PE支持的IPO总融资规模约为人民币1,800.32亿元,同比下降45.5%。

值得注重的是,在境内上市政策宽松而境外上市羁系趋严的靠山下,境内退出渠道相对流通,VC/PE机构支持的中企多选择于A股上市,占比达94.0%,而这也意味着美元基金需重新评估投资和退出战略。

VC/PE渗透率处于高位,科创板渗透率超90%

2022年上半年,上市市场整体VC/PE渗透率为69.3%,到达历史峰值,其中,科创板VC/PE渗透率攀升至90.6%,领先优势显著,可见股权投资机构高度关注科技创新领域,此外,北交所和上交所主板的VC/PE渗透率也跨越68%,高于其他板块。

03

IPO账面回报

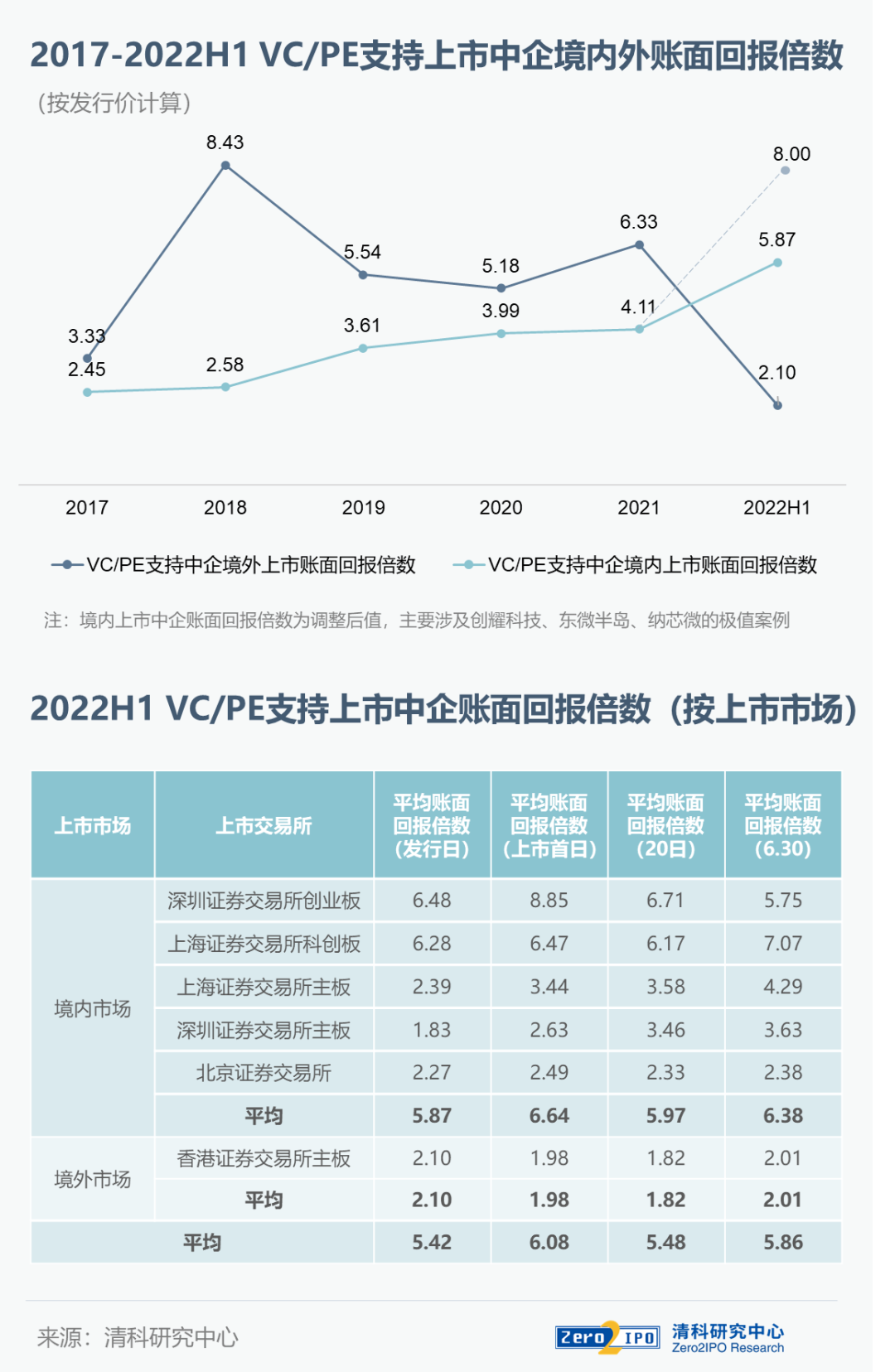

境内市场账面回报倍数走高,科创板和创业板优势显著

2022年上半年,VC/PE被投企业在境内上市的平均账面回报倍数(按刊行价)到达5.87倍,相比第一季度的6.35倍略有下滑,缘故原由在于3月和4月新股破发潮使得后续刊行企业重新调整订价,但整体较2021年的回报仍有较大提升。其中,科创板和创业板按刊行日、首日以及20日盘算的账面回报倍数均高于6倍,优于其他板块。与之相对的是,境外市场回报倍数连续走低,港股估值回协调美股上市受阻成为主要缘故原由。

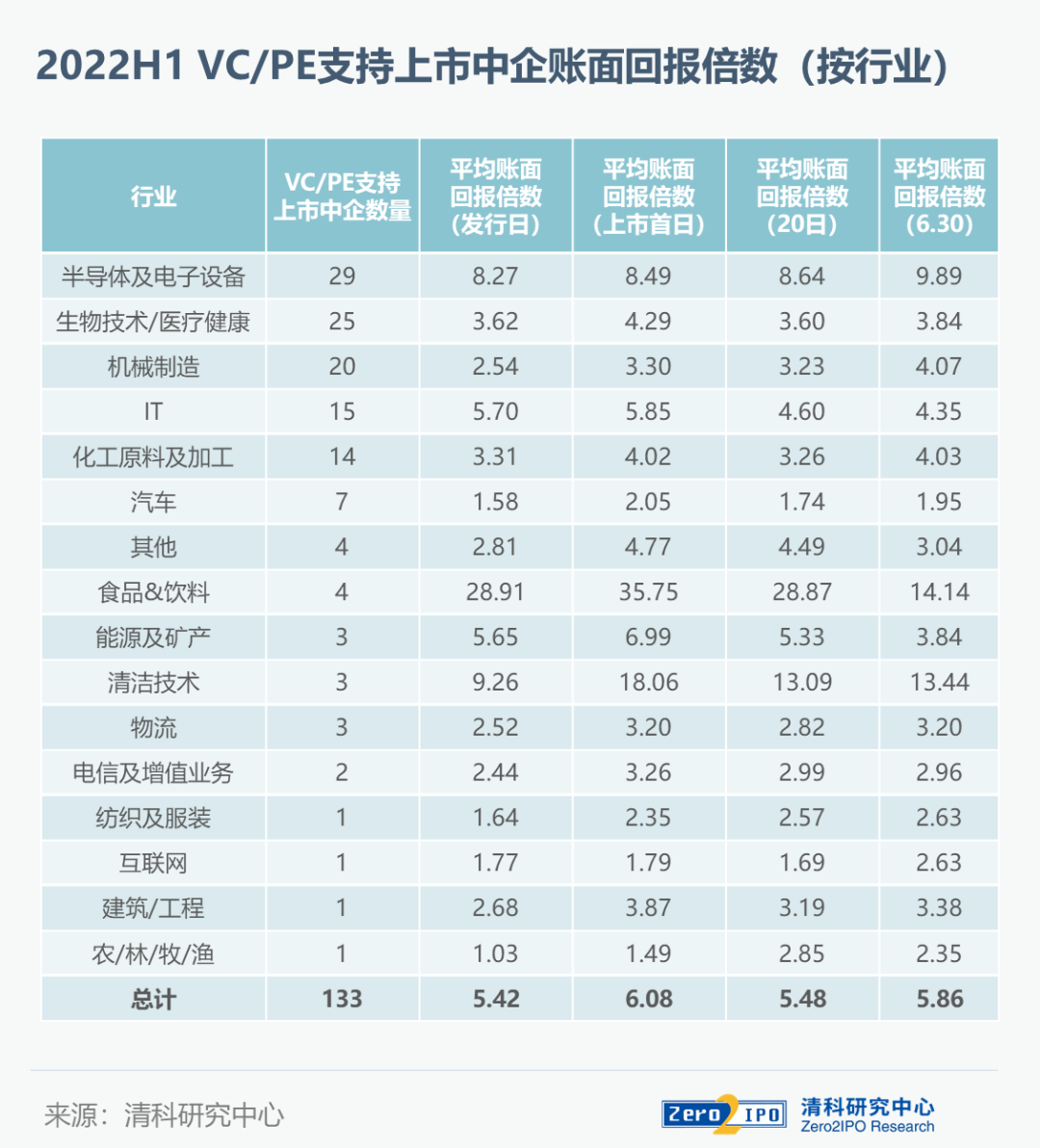

半导体企业集中上市,行业账面回报高于市场平均水平

2022年上半年,24家VC/PE支持的半导体及电子装备企业上市,行业VC/PE渗透率高达85.3%,刊行时账面回报倍数到达8.27倍,远高于市场平均水平,这主要得益于政策扶持、时代盈利和VC/PE机构的耐久陪同。

从超额回报案例来看,2022年上半年有8家上市企业为VC/PE机构孝顺超百倍回报,均漫衍在科创板和创业板,其中半导体和IT企业共占5家,而2021年同期仅4家企业孝顺超百倍回报,且为在境外上市的互联网、金融等领域企业,产业漫衍和上市板块均有显著转移。

04

结语

综上,2022年上半年,在境内多条理资源市场改造和周全注册制连续推进的靠山下,VC/PE支持的中企境内上市已成为主流,境内账面回报水平也有较大幅度提升。境外方面,虽然美股上市政策趋严,但境外市场仍然值得期待,国家层面多次亮相将继续支持中企赴境外上市;同时,港股市场下半年有望回暖,7月中上旬将有16家中企在港挂牌上市。

对中国股权投资行业而言,我们可以看到,部门耐久专注科技创新领域、坚持“投早投小”的本土机构,正在逐步迎来收获期;未来,面临充满不确定性的环境,深度的行业研究以及坚守价值本源,将是VC/PE机构得以拨云见日的焦点气力。